Monille lukijoille kotipörssimme tähtiosake on varmasti tuttu, mutta niille jotka eivät vielä ennestään Admicomia tunne, tehdään pieni sukellus yhtiön liiketoimintaan. Admicom kehittää, ylläpitää ja myy toiminnanohjausjärjestelmää pienille ja keskisuurille yrityksille erityisesti rakentamisen ja talotekniikan segmenteissä. Tuote on SaaS-pohjainen eli kaikki toimii selaimessa ja konesaleissa, kuten nykyään niin muodikkaasti on tapana. Yhtiön pörssihistoriaa on leimannut erittäin nopea ja häikäisevän kannattava kasvu, josta itsekin olen päässyt pienellä panoksella nauttimaan.

Admicomin omistus on ollut minulle yksi pitkä itsereflektion täyteinen oppitunti. Vaikka olen tehnyt osakkeella voittoa, on koko aika omistajana ollut yhtä tuskaa. Ei siksi että osake olisi jotenkin huono, vaan siksi, että en ole ollut sijoittajana tarpeeksi kypsä katsomaan tällaista kurssirakettia salkussa. Houkutus myydä, veivata, tuplata ja ihan vain ‘tehdä jotain’ ovat olleet suuria, kun nousu on ollut kovaa ja liikkeet suuntaan jos toiseenkin näyttäviä. Parhaaseen lopputulokseen olisi päässyt vain istumalla käsien päällä ja lisäämällä hyviin uutisiin. Miksi en tähän kyennyt? Siksi tämä oppitunti onkin niin tuskainen ollut, kun mitään muuta syytä ei ole kuin oma osaamisen puute. Toivon kuitenkin vielä jonain päivänä oppivani.

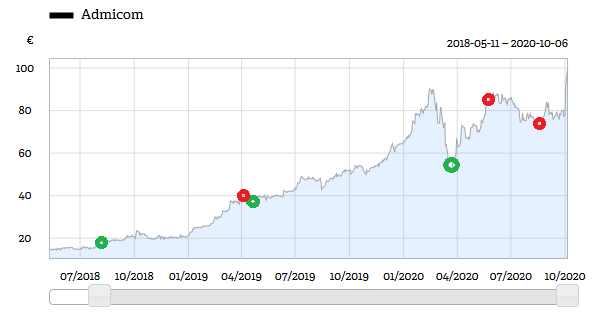

Lähdin alun perin mukaan Admicomiin hyvän Q2-tuloksen jälkeen pienellä 2000 euron positiolla, pieni positio siksi koska “osake oli jo niin kallis”. Myin sitten koko position pois, koska se “oli jo noussut niin paljon ettei voi enää nousta”. Tästä tuli voittoa noin +100%. Tulin kuitenkin katumapäälle ja otin uuden 2000 euron position pian myynnin jälkeen. Tämän päätin pitää pidempään, kunnes tulisi jokin “oikea syy myydä”. Tätä ei tullut ennen koronadippiä ja pohjilta otinkin hieman lisää, taas noin 2000 euron osto – tällä kertaa ihan vain koska “oli niin halpaa”. Myöhemmin kevensin positiotani noin kolmanneksen, koska “osake oli noussut liikaa ja toinen koronaromahdus oli tulossa”. Lopulta myin kaikki pois lyhyen aikavälin trendin pohjilla, koska “sisäpiiri oli myynyt ja sitten tuli YT-ilmoitus, jossa kerrottiin myynnin heikkenevän”. Koko veivauksen ja mälväyksen lopputulos oli noin 5000 euron voitto. Pitämällä alkuperäisen 2000 euron position tähän päivään saakka voitto olisi 11500 euroa huomattavasti toteutunutta pienemmällä sijoitetulla pääomalla.

Ensimmäinen Admicom-positioni myynti oli silkkaa kokemattomuutta ja en enää sitä tekisi uudelleen niin kuin en ole muiden osakkeideni kohdalla tehnyt. Voinkin ilokseni todeta, että jotain on opittu matkan varrella. Sekään ei kuitenkaan vielä selitä miksi alun perin laitoin niin vähän pääomaa tähän tähteen kiinni. Korkean arvostuksen takia pidin osaketta korkean riskin sijoituksena ja pienensin riskiä sijoittamalla siihen vähemmän. Tähän ajatteluun olen syyllistynyt useasti ja teen niin vieläkin vaikka olen yrittänyt tätä tietoisesti välttää. Poimintakriteerini ovat nykyään niin tiukat, että kun sopiva sijoituskohde löytyy, pitäisi minun vain luottaa omaan osaamiseeni ja pistää peliin kunnon panos eikä lähteä himmailemaan viime hetkellä.

Syitä myydä kasaantui

Ensimmäinen myynti keväällä 2019 oli selkeä virhe, mutta lopullinen myynti YT-ilmoitukseen nyt elokuussa 2020 oli mielestäni myyntihetkellä hyvä veto. Historia kuitenkin todistaa tuon vääräksi vedoksi ainakin lyhyellä aikavälillä, kun osake on tuosta hetkestä noussut 40% puolessatoista kuukaudessa.

Myyntiäni edelsi todella suuri määrä sisäpiirin myyntejä, jotka normaalisti eivät ole hyvä signaali osakkeelle. Tämä sai herkäksi huonoille uutisille, koska normaalissa tilanteessa sisäpiiri tietää asioita, joita suuri yleisö ei tiedä ja harva haluaa menettää rahaa mikäli voi myydä osakkeensa ajoissa ennen huonon uutisen tulemista julki.

Rakentaminen ja talotekniikka ovat vuoden 2017 ylikuumentuneen markkinatilanteen jälkeen olleet laskutrendissä eikä käännettä ole näköpiirissä. Tämä ei siis ainakaan tue Admicomin liiketoimintaa vaikka alan parhaat yritykset saisikin asiakkaikseen. Kaikkien toimijoiden etu olisi vakaasti kasvava markkina.

Tocoman-yritysosto heikensi suhteellista kannattavuutta ja Admicomilla ei ole historiaa yritysostoista, joten sen onnistumiseen liittyy merkittäviä riskejä. Tämä yhdistettynä erittäin kireään arvostustasoon tarjoilee katalyyttejä osakkeen romahdukselle mikäli heikosti kävisi.

YT-neuvottelut eivät tyypillisesti paranna henkilöstön tyytyväisyyttä ja voivat pahimmassa tapauksessa aiheuttaa parhaimpien työntekijöiden lähtemisen talosta, koska he ovat tyypillisesti niitä, joilla on runsaasti muitakin vaihtoehtoja tarjolla. Vaikka YT-neuvotteluilla ja työntekijöiden karsimisella saavutetaan lyhyen aikavälin säästöjä, pitkällä aikavälillä vaikutus voi olla negatiivinen.

Mielestäni syitä myydä oli siis paljon ja kaikki tuloskasvu mitä nyt kolmannella kvartaalilla nähtiin oli ajalta ennen tilanteen “happanemista” mikäli sellaista nyt ylipäänsä on tapahtunut. Ulkopuolelta katsoessa joutuu tekemään johtopäätöksiä, jotka voivat olla huteja.

Mitä tästä kaikesta voi oppia?

Mikäli olin myyntini suhteen oikeassa, niin olin sitä liian aikaisin. Olisi voinut olla parempi odottaa numeroiden kääntymistä ja tehdä vasta sitten lopulliset johtopäätökset. Tällöin ei välttämättä olisi päässyt myymään ensimmäisten joukossa eikä huipulla (osakekurssi lähtee normaalisti alaspäin reilusti ennen kuin huonot uutiset tulevat julki), mutta myynti olisi ainakin perustunut kylmiin faktoihin, kun numerothan ne lopulta ratkaisevat.

Toisekseen olisin voinut pohtia tarkemmin olivatko listaamani syyt todella painavia vai liian heppoisia. Loppujen lopuksi en tiedä mitään Admicomin yrityskulttuurista – ehkä kaikki työntekijät ovat omistajaorientoituneita ja kannattavuuden parantumiselle YT-neuvotteluiden kautta hurrataan kollektiivisesti. Sisäpiirin myynnitkin ovat jatkuneet jo ties kuinka pitkään ja aina on jatkettu matkaa kohti uusia huippuja eli voisi pohtia onko näillä enää mitään informaatioarvoa.

Pitäisi siis välttää voittajien myymistä viimeiseen asti ellei sijoitusteeseiltä todella lähde pohja pois. Tästä syystä olisikin erityisen tärkeää listata alkuperäiset sijoitusteesit, kun sijoituksen tekee. Näin olisi aina jotain mihin palata, kun käsi alkaa hamuta myyntinappulalle.

Voittajien löytäminen on haastavaa, mutta vähintään yhtä haastavaa on käsien päällä istuminen, kun arvostus hakkaa katosta läpi ja huominen on epävarma. Houkutus myydä muuttuu suureksi, kun äärimmilleen venytetyistä arvostuskertoimista saisi varmat voitot kotiin heti. Vaatii kokemuksen tuomaa viisautta olla myymättä huipuilla, jos yhä suurempia huippuja on odotettavissa. Tätä kokemusta tässä pyritään jatkuvasti keräämään.

T.A.